信託(リサーチカフェ)

信託の活用による相続対策

1.相続対策における「信託」の特色

相続対策に「信託」を活用することで、遺言等の民法上の対策ではできない効果が実現することができます。 信託は財産管理・承継のための制度で、その特色は以下です。

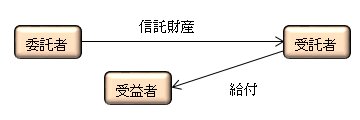

(1)「委託者(財産の所有者)」が「受託者」に対して、「信託財産」を「受益者」のために管理・運用し、「受益者」に給付することを託す制度。「委託者=受益者」の場合が多い。 (例:アパートオーナーが息子にアパートを管理・運用させて、生活費を受け取る。)

(2)信託財産はお金で見積もれるもの(金銭、有価証券、不動産、特許権等)。

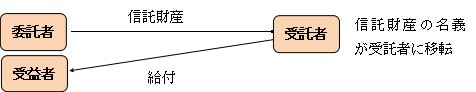

(3)信託財産の所有名義は「受託者」に移転し、外見上は「受託者」が自己の所有財産として管理運用していく。不動産登記も所有権移転する。

(4)「委託者」の相続に際し、信託財産は「委託者の相続財産」ではないので、遺産分割手続きが不要(信託契約等の規定に従う)。

(5)民法では、「遺言でA⇒B⇒Cと承継させること(跡継ぎ遺贈)」は困難とされているが、信託では受益権の形でA⇒B⇒Cと取得させることが可能。

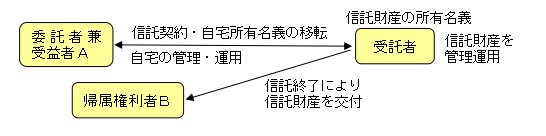

2.自宅をBさんに確実に承継させたい場合

Aさんは、遺言でBさんに自宅を相続させる(遺贈する)ことができます。ただし、遺言では以下のリスクがあります。

(1)Aさんの死亡によりBさんが自宅の移転登記を行う前に、Aさん・相続人の債権者が自宅を差し押さえると、Bさんはこれに勝てない。

(2)相続人XがAさんの遺言に不満を持ち、単独で共同相続登記(各法定相続分での登記)をしたのち、自分の名義分を転売して購入者Yが移転登記してしまうと、Bさんはこれに勝てない。

(3) 相続人XがAさんの遺言に対して遺言無効訴訟を提起したら、この決着がつくまでBさんは自宅を取得できない。

これに対し、信託の場合は所有権(甲区)が受託者に移転登記されて受託者が管理しているので、Aさん・相続人の債権者、相続に不満を持つ相続人Xは手出しができません。そのなかで、Aさん(委託者兼受益者)の死亡により信託が終了し、受託者が信託契約の指示に基づきBさん(帰属権利者)に自宅を交付・移転登記するのが一般的です。

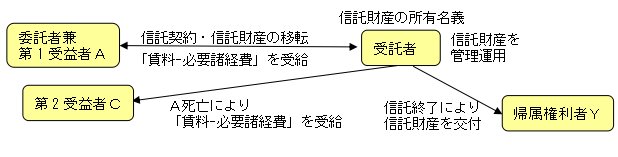

3.先祖伝来の賃貸不動産を、配偶者Cさんの次に甥Yさんに承継させたい場合

Aさんは遺言代用信託や受益者連続型信託を活用することでこの目的を達成することができます。 たとえば、Aさん(委託者兼第1受益者)は信頼できる受託者に以下の内容の遺言代用信託を設定します。

(1)Aさんは、「第1受益者」として賃貸不動産(信託財産)の賃料収入から必要諸経費を控除した金銭を受託者から受領して生活費に充てていく。

(2)Aさんの死亡後は、配偶者Cさん(第2受益者)が同様に金銭を受託者から受領して生活費に充てていく。

(3)Cさんが死亡しても、賃貸不動産(信託財産)の名義は受託者であって、Cさんの相続財産ではない。

(4)Cさんの死亡により、信託契約に基づき遺言代用信託が終了し、残余財産である賃貸不動産が受託者から甥Yさん(帰属権利者)に引き渡され、移転登記を受ける。

4.おわりに

上記事例のように、信託の活用によって民法制度(遺言等)では困難な承継対策が確実に実施できます。 ただし、信託は万能ではなく、皆様それぞれの状況によって適用が困難な場合もありますし、適切な受託者が見つからない場合も多いでしょう。

信託を活用した不動産の管理・承継

1.「信託」って何ですか?

最近、「民事(家族)信託」の話をよく耳にしますが、「信託」って何でしょうか?

「信託」とは、財産管理・承継の制度で、日本では既に大正時代から信託法等が施行されています。そして、平成18年の信託法改正によって法律の使い勝手がよくなり、「民法でできないことが信託でできる!」ことから活用が進んでいます。

2.信託のあらまし

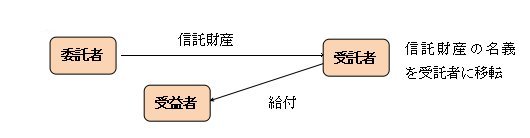

信託は、財産の所有者(委託者)が、「自分の財産を自分または他人(受益者)のために管理運用し、給付して欲しい」と受託者に依頼し、受託者がその財産の引渡しを受けて管理、運用し、受益者に給付していく制度です。

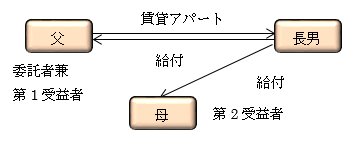

例えば、賃貸アパートのオーナー(委託者兼受益者)が息子(受託者)に「自分に代わってアパートを管理し、家賃から必要諸経費を差し引いて自分に給付してくれ。」と依頼(信託契約)します。

特定贈与信託では、親(委託者)が信託銀行等(受託者)に「障害を持つ子(受益者)が亡くなるまで療養費・生活費を給付してくれ。」と依頼しますし、自分の死後に可愛いペットの世話を依頼することも可能です。

3.信託の特徴

信託の設定により「信託財産の所有名義が受託者に移る」点が大きな特徴で、受託者は信託目的に沿いつつ、外見上は「所有者」として管理、運用していくことになります。そして、たとえ委託者が死亡しても、信託の規定に基づき受益者への給付を続けることができます。これに対し、委任制度や成年後見制度では、委任者・受任者や被後見人の死亡によって委任や成年後見が終了しますよね。

また、たとえ受託者が破綻しても信託財産(受託者の名義になっている)は守られ、差押等の対象にはなりません(当然、受託者の固有財産は差し押さえられます)。

4.信託を活用した不動産の管理

先ほどのアパートの賃貸管理以外に、高齢者が新たに賃貸アパート事業に取組む場合、入院や認知症、死亡のために検討~工事発注~賃貸管理委託が突然中断してしまうリスクがありますし、金融機関も融資に応じづらい側面があります。

しかし、信託を活用すれば敷地の所有権が受託者に移転し、受託者が金融機関から融資を受け、受託者名義で工事発注や賃貸管理委託を行うので安心です。

5.信託を活用した財産の承継

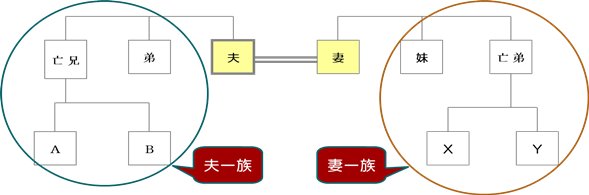

お子様のおられないご夫婦で夫に先祖伝来の財産がある場合、夫に「自分が亡くなったら妻の老後設計のために全財産を活用して欲しいが、妻が亡くなったら、先祖伝来の財産は私の甥に戻して欲しい。」という希望があっても、民法ではこの希望を満たすことが困難です。遺言で「全財産を妻に相続させる」ことは可能ですが、その先は妻の意向によりけりです。

しかし、遺言代用信託を活用して、第1受益者=夫、第2(夫死亡後)受益者=妻、第2受益者死亡時の帰属権利者=甥としておいたり、受益者連続型信託を活用して、第1受益者=夫、第2(夫死亡後)受益者=妻、第3(第2受益者死亡後)受益者=甥としておくことで、先祖伝来の財産を夫⇒妻⇒甥と移転させることが可能になります。なお、受益者は居宅に居住したり、賃貸不動産や金融資産から生活費の給付を受けることができますが、勝手に処分することはできません。

民事信託って何なの?

「信託」とは、「委託者」が「受託者」に、「「受益者」のために自分の財産を管理・運用・処分する。」ように依頼する財産管理・承継制度です。そして、受託者が唯一の権限者として信託事務を遂行していきます。委任の場合は委任者が所有権を保持し、指図しますが、信託の場合は所有名義が受託者なのです。

この「信託」はイギリス発祥ですが、アメリカはじめ諸外国で広く活用されていて、日本にも日露戦争の頃に導入されました。今では企業の売掛金債権・銀行の住宅ローン債権の流動化や個人の資産運用にも「信託」が使われているというように幅広く使われています。投資信託もそうですね。日本国憲法前文にも「信託」が記載されています(戦勝国アメリカで「信託」が広く一般的に使われていたことを示しています)。

最近、家族が受託者となって、高齢者の財産の管理・相続を円滑に行っていく信託方法が活用され始めました。信託の場合は自分の財産管理以外に、自分の死後も引き続き金銭給付を継続したり、最初は配偶者が、その次は子にといったように順次受益者を連続させていくことも可能です。自分の死後も、障害を持つ子に生活費を給付し続けていくといった親亡き後問題にも活用されています。

信託財産を受託者に名義変更し、受託者が管理運用処分

信託は受託者がポイント

最近は民事信託が高齢者の財産管理手段や相続対策として脚光を浴びています。それは、「信託」が従来の民法等では実現できなかった管理や相続を実現できることが世に知られてきたからです。たとえば、「障害を持つ子に自分の死後も生活費を給付していきたい」場合、それを委任しておいても、委任は本人の死亡によって終了するため、死後の対策にはなりません。遺言で負担付遺贈を規定しておいても、長期間に亘って受遺者が負担を実施してくれるかが心配です。

信託は意思凍結機能があるので、例えば特定贈与信託のよう昭和51年から「障害を持つ子に自分の死後も生活費を給付していく」ことが実現されています。しかも、信託法改正までは財産を管理・運用・給付していく受託者が信託銀行等に限られていて、信託銀行等は金融庁や日銀の検査を受けて事務の堅確性が担保されていたので、委託者としては安心して信託を設定できました。

これに対し、今日、家族や友人が受託者になることができる時代になりましたが、「誰を受託者に選ぶのか」は自己責任です。信託の特徴は、所有者として管理する受託者には厳しい義務・責任が、受益者には強力な監督的権能が与えられているので、受託者が健常な場合は大きな問題はありません。従って、ファンド組成や資産流動化といったプロ間取引の場合はこの制度がよく機能するのですが、民事信託・民事信託で委託者兼受益者と受託者が家族である場合、この制度が機能し辛い場合が予想されます。成年後見制度と異なり、信託には外部の監督機関がないので、信託監督人等を設置しておく等の工夫が必要になります。

信託の特徴「所有権の移転」

信託の他制度にない大きな特徴は「信託財産の所有名義が受託者に移る」点です。似たような財産管理制度である委任や成年後見制度では所有名義はそのままで、受任者や成年後見人が「代理人」の立場で法律行為を行い、その結果が本人に帰属します。

一方、信託では外見上の所有者は受託者で、受託者が自分の名前で法律行為を行い、その効果も自分に帰属します(損害を与えた場合は、自己の財産で償います)。もっとも、所有名義が変わると受託者の固有財産との区別がつかなくなるため、受託者は信託財産と固有財産を分別管理する義務があります。

このように、取引の相手方は委任や成年後見制度と異なり安心感があります。たとえば、金融機関は受任者や成年後見人に融資することが困難でも、受託者が行うアパート建築には融資が可能です。

ただし、受託者は信託目的に縛られるのでオールマイティではありません。信託目的に則って自己の名前で管理運用処分していきます。

そして、これを受益者が監督していくのが信託制度です。

信託を活用したアパート建築

高齢者が新たに賃貸アパート事業に取組む場合、入院や認知症、死亡のためにアパート建築検討~工事発注~賃貸管理委託が突然中断してしまうリスクがありますし、金融機関も融資に応じづらい側面があります。

しかし、信託を活用すれば敷地の所有権が受託者に移転し、受託者が金融機関から融資を受け、受託者名義で工事発注や賃貸管理委託を行うので安心です。

高齢者(委託者兼受益者)は、受託者(例:息子)にPJを任せて、賃貸収入からローン返済や管理費等の諸経費を控除した金銭の給付を受けることができます。

信託を活用した財産の承継:「次の次」を指定する

お子様のおられないご夫婦で夫に先祖伝来の財産がある場合、夫に「自分が亡くなったら妻の老後設計のために全財産を活用して欲しいが、妻が亡くなったら、先祖伝来の財産は私の甥に戻して欲しい。」という希望があっても、民法ではこの希望を満たすことが困難です。遺言で「全財産を妻に相続させる」ことは可能ですが、その先は妻の意向によりけりです。

一方、遺言代用信託を活用して、第1受益者=夫、第2(夫死亡後)受益者=妻、第2受益者死亡時の帰属権利者=甥としておいたり、受益者連続型信託を活用して、第1受益者=夫、第2(夫死亡後)受益者=妻、第3(第2受益者死亡後)受益者=甥としておくことで、先祖伝来の財産を夫⇒妻⇒甥と移転させることが可能になります。

ただし、受益者は居宅に居住したり、賃貸不動産や金融資産から生活費の給付を受けることができますが、勝手に処分することはできません。